Tipurile de rată a dobânzii și formule de calcul a sumei creditului

Cu siguranță toți cei care au luat o dată de credit sau să devină deponenți ai băncii, în primul rând întâlnit termenul de „rata dobânzii bancare“:

Rata dobânzii - este cantitatea, exprimată în procente, care este stabilit de către bancă pe împrumut și este plătit pentru o anumită perioadă - an, trimestru sau luna.

- În cazul în care banii este plasat în contul bancar curent sau depozit, deponentul a băncii este creditor, iar banca - împrumutat.

- În cazul în care clientul împrumută bani de la banca (ia un împrumut), creditorul este acum banca si client - debitori.

Cunoscând aceste adevăruri simple de a scăpa de complexe, care inspiră băncile publice, explicându-le mulți kilometri de interes formula de calcul cu teorema binomială, factorialele, rădăcini complexe, grade și alte complexitatea matematică Labuda.

Rata dobânzii determină prețul de bani

În oricare dintre aceste cazuri, rata dobânzii se evaluează o valoare monetară: care sunt deponentul banca de economii sau o lună, un an sau mai mulți ani.

Rata dobânzii la depozitele deponenților sunt de obicei mai mici rate la credite bancare. Aici se află câștigurile de bază ale instituțiilor bancare și financiare - pentru a lua banii la un preț mai mic și de a dispune de ele la un pereodolzhiv mai mare.

Pentru investitori ca un depozit - aceasta este de fapt o modalitate de a economisi bani, mai degrabă decât câștigurile, ratele de depozit sunt acum reduse, iar în unele bănci europene sunt chiar negative.

Rata dobânzii de bază - acesta este cel mai mic procent de credit oferit de un campanii majore și clienți de încredere. BPS este de obicei stabilit de către băncile centrale.

Informații istorice privind ratele de

ratele leagane istorice sunt impresionante:

Tipuri de pariuri

Fixă și rată variabilă

Ratele dobânzilor sunt:

- Fix - neschimbat pentru o anumită perioadă.

- Plutitoare - variabile și revizuite periodic de către Bancă, potrivit unor indicatori.

De exemplu, un indicator clasic este LIBOR - rata medie a dobânzii interbancare din Londra Credit Exchange.

Multe bănci determina rata flotantă prin formula: LIBOR + n, unde n - o rată fixă de o anumită bancă.

Băncile românești se pot baza pe rata de referință independente, de exemplu, MosPrime Rate.

Împrumutat în ratele dobânzilor de pe piață în creștere mai profitabile pentru a lua un împrumut la o rată fixă.

Dekursivnye și antisipativnye ratele

În momentul în care ratele de plata sunt:

- dekursivnymi - plătite la sfârșitul anului, cu rambursare a creditului;

- antisipativnymi - plătite în avans în furnizarea de credite.

Dekursivnye ratele sunt benefice pentru debitori, și antisipativnye - pentru creditori, dar băncile acționează de obicei în propriile lor interese:

- procente calculate pe modul dekursivnym depozit

- Credit - antisipativnym: Atunci când un împrumut este determinat o dată procentul total, care este apoi împărțit la numărul de perioade (de obicei luni).

Dekursivny antisipativny și metodele utilizate în calcularea dobânzii simple și compus, atunci când valoarea inițială a capitalului în fiecare perioadă variază.

- Metoda Dekursivny este utilă atunci când o rată variabilă.

- Metoda Antisipativny este utilă în perioadele de instabilitate ca compoundare garant plata.

Rata Dekursivnuyu se numește rata de împrumut, deoarece determină raportul dintre venituri (procente) la valoarea inițială de bani.

Cum de a calcula rata de creditare și suma de creștere

Formula pentru determinarea ratei de creditare:

- i (venituri) - dobânzi de împrumut;

- I - suma tuturor dobânda acumulată pentru perioada;

- P - suma inițială de bani (valoare actuală).

Capacitatea Suma F (valoarea viitoare) determinată prin formula:

F = P + i * n * P = P * (1 + i * n). (2)

În cazul în care n - numărul de perioade de facturare.

Raportul dintre F / P - este coeficientul de capacitate kn.

Numărarea suma naraschivaniyaF numit compoundare.

Compoziției calculând

- Efectuăm compoundare împrumut bancar de 1 milion. Ruble. emise la 12% pe an (rata dobânzii simplă), pentru o perioadă de 10 ani de formula (2)

- Se calculează cantitatea de capacitate pe care se poate și pentru o perioadă scurtă de timp (mai puțin de un an). În acest caz, formula de determinare F (2) devine:

F = P * (1 + i * d / K). (4)

- d - numărul de zile calendaristice pentru care este luat creditul;

- K - numărul de zile într-un an, și anume, 365 sau 366.

Se calculează suma acumulată de credit în valoare de 50.000 de ruble, emise de IFM în conformitate cu specificate în contract o rată anuală simplă de 15% pentru o perioadă de 91 de zile.

Introducerea valorilor în formula (4), obținem:

F = * 50000 (1 + 0,15 * 91/365) = 51870 freca.

De multe ori, băncile și IMF trebuie să restituie sume mai mari decât calculată - acest lucru înseamnă că au fost numărate interes suplimentar ascunse sub formă de diverse comisii. Înainte de semnarea contractului ar trebui să citiți cu atenție toate punctele sale în căutarea de modalități de majorare a capitalului ilegal.

În mod similar, putem calcula cât de mult bani vor câștiga investitor pentru a pune bani pe depozit.

scontarea

Inversa operațiune - calculul sumei P inițială a F atrasă - numit scontarea.

Scontarea se calculează cu următoarea formulă:

De exemplu, este necesar să se calculeze cât de mult bani ai nevoie pentru a pune P în depozit de trei ani, cu o rată simplă de 10%, în scopul de a acumula cantitatea de F în valoare de 100.000 de ruble.

Calcule folosind formula (5):

P = 100000 / (1 + 0,1 * 3) = 76,923 freca.

Calculele la o rată variabilă

Dacă rata este flotant, suma apoi rambleu se calculează prin însumarea ratelor pentru fiecare perioadă de schimbare, iar formula este transformată într-un rezumat:

F = P * (1 + Σ (1 ... N) n * i) (6), în care:

- n - perioada de la unu la N;

- j- o rată variabilă;

- Σ (1 ... N) - suma produselor n * i pentru toate perioadele de facturare.

Se pare înfricoșător la început, dar așa cum se întâmplă, foarte ușor de înțeles, de exemplu:

Este necesar să se calculeze suma acumulată împrumut de 500.000 $, eliberat timp de trei ani, cu rata dobânzii pentru primul an - 11% pe an, în cazul în care rata de semi-anuală a inflației a crescut cu 1,5%.

Folosind formula (6) pentru a calcula:

F = * 500.000 (1 + 0,11 + 0,5 (0,125 + 0,155 + 0,14 + 0,17)) = 500,000 * 1.405 = 702 500 ruble.

Rețineți că factorul de capacitate k, care este calculat pentru un procent fix de formula (3) într-un procent determinat de flotare expresia în paranteze cu formula (6):

În acest exemplu, valoarea sa este - 1.405.

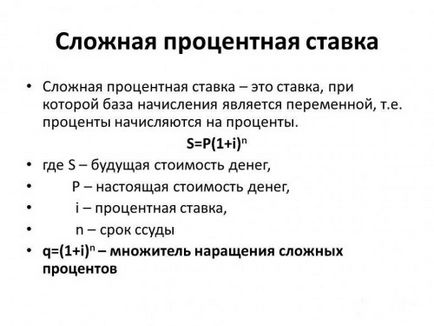

calcule de compoundare

Această metodă de calcul utilizată în sectorul bancar în calcularea dobânzii la depozite pe termen lung, în cazul în care se percepe dobândă la valoarea dobânzii acumulate anterior.

Formula de calcul complex la suta este prezentat mai jos.

Valoarea de interes și inflație

Rata dobânzii poate fi nominală și reală:

- Evaluat - stabilit de bancă.

- Real - ajustat pentru inflație.

Rata reală a dobânzii este mai mică decât valoarea nominală i reală i nom pentru π inflației.

Această formulă este utilizată în general la un nivel redus al inflației. Cu un nivel inflationist mare este calculat conform unei formule complexe Fisher:

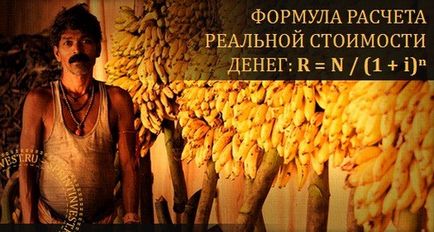

Prețul real al banilor

Pentru a determina valoarea reală a banilor, ajustat pentru inflație după un anumit timp, folosind formula:

R - valoare reală pentru bani;

N - valoarea nominală;

j- rata inflației;

a - numărul de perioade (ani, luni, etc.).

Băncile ridica de obicei, rata dobânzii de creditare pe perioade mari ale inflației, creșterea de stabilire a ratei nominale. O astfel de mișcare, în plus față de lupta în jos prețul de bani, permițându-le să ridice ratele dobânzilor la depozite, astfel încât să nu-și piardă investitorilor.

analfabetism financiar al populației este favorabilă pentru bancheri

Uneori, ratele dobânzilor de creditare, mai ales rapid. contrar bunului simț și sunt voalat înșelătorie. Prin urmare, înțelegerea a ceea ce rata băncii și cum să calculeze valoarea capacității de a fi oricine care vrea să ia de credit.

Profitând de lipsa de cunoștințe financiare a populației, băncile oferă astăzi o astfel de formulă de calcul complicat și complicată, care necesită un inginer sau calculator programator. Între timp, pentru a calcula valoarea totală a plăților de credit (aceeași cantitate de capacitate), așa cum se vede în exemple, este pur și simplu un calculator obișnuit, și chiar și o bucată de hârtie. Ea poate fi luată în considerare în diferite formule privind plățile de împrumut și de organism de interes, dar deviația dintre calculele finale și băncile încă nu trebuie să fie prea mare. Mai ales aici formulele de calcul simple, mai degrabă decât dobânda compusă, care nu contrazice principiile plăților anuitate, utilizate în prezent pentru creditare.

Băncile folosesc astăzi cu greu un mod diferențiat, de a rambursa împrumutul, care ia în considerare suma rămasă a datoriei, și nu în calculele inițiale ale dobânzilor. Acest lucru este motivat de presupusa „de îngrijire a clientului“: de ce, spun ei, ei tulpina creierul și în fiecare lună pentru a face calcule complexe? Astfel, se dovedește că de creditare noastră - una dintre cele mai neprofitabile din lume.

Să vedem ce costă o astfel de custodie atinge de către debitori, deja se găsește în gropi de datorii din cauza interesului exorbitant pe ipotecare.

Diferența dintre prima și a doua metode este aproape 350000rub. Sunteți de acord pentru a economisi bani, dar să ia în considerare interesul în fiecare lună? Și chiar dacă nu pentru a face calcule de verificare, ci pur și simplu cred că un calculator de credit ipotecar? 🙂